티스토리 뷰

해당기업에 대한 자료조사를 바탕으로한 개인적인 의견을 다룬글 입니다. 최대한 정확한 정보를 전달하기 위해 노력하겠습니다. 다양한 자료와 함께 자신만의 판단을 세우신 뒤 해당 종목에 접근해 주시면 감사하겠습니다.

1. 사업분석

2. 전망

3. 재무분석

1. 사업분석

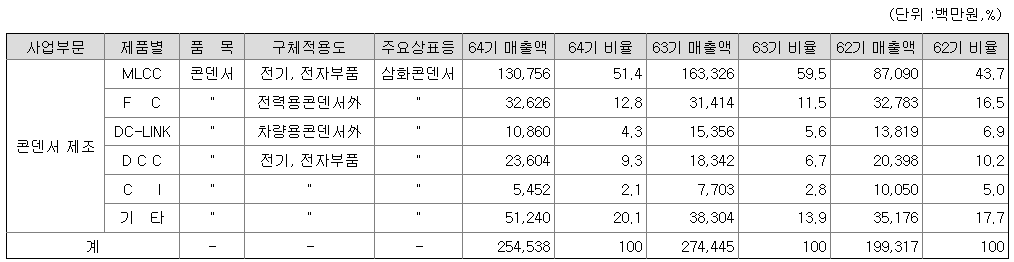

1) 주력제품

MLCC(Multilayer Ceramic Capacitor)

정전 용량 및 정격전압의 용도에 따라 유전체층과 전극면적을 소형박막으로 다층화한 CHIPTYPE의 콘덴서 입니다.

1985년부터 독자적인 기술로 개발/양산에 성공하였으며 고부가가치 전자제품에 주로 사용되어 판매 및 수요가 크게 증가하고 있는 추세입니다. 매출비중이 가장 높습니다.

MLCC주요 매출처

Automobile향 LG전자, 현대모비스, DELPHI(미국 자동차 전장업체), LEAR(미국자동차 전장업체)

Display & IT향 LG전자, 삼성전자, SK하이닉스, BOE(중국)

DCLC(DC-Link Capacitor)

전기차, 수소차, 하이브리드 등 친환경자동차에 이용됩니다. 전력변환용 전력전자 시스템의 회로에 전압을 안정화시켜줍니다.

FC(Flim Capacitor)

Film을 유전체로 사용하고 절연체를 함침하여 제조된 콘덴서로 낮은 손실 특성을 갖습니다. 신뢰성이 높고 매우 안전하며 설치가 쉬운 장점을 지녔습니다. High end와 low end 제품을 모두 생산하며 low end 는 주로 태국 공장에서 생산합니다. 플랜트, 발전소, 판넬, 공장 등에 사용됩니다.

DCC(Disc Ceramic Capacitor)

Display, AV, LED조명, 전력량계등에 주요 사용되며 다른 유전체에 비하여 높은 유전율을 가지고 있습니다.

CI(Chip Bead & Chip Inductor)

휴대폰 및 충전기에 주로 이용되며 삼성그룹 및 LG그룹에 납품중입니다.

2) 주요사항

삼화콘덴서는 일본의 High end MLCC 기업 무라타 및 우리나라의 High end MLCC기업 삼성전기보다는 저품질 MLCC에 대한 제조 비중이 높습니다. Low end MLCC의 경우에는 중국의 물량공세로부터 살아남기가 힘들 것이기 때문에 점차 High end 쪽으로 완전히 넘어와야 할 것으로 보입니다.

다만 최근 중요해진 전장향 MLCC 매출비중이 점차 높아져 30%수준까지 오른 것은 고무적입니다. 전장 MLCC는 미래먹거리인 전기차 및 수소차에 들어가는 MLCC입니다. 핸드폰 하나에 들어가는 MLCC가 1200개 수준이라면 자동차 한대에 들어가는 MLCC는 2만개 수준으로 이렇게 성장하는 시장에서 살아남기만 한다면 앞으로 기대해 볼 만한 기업입니다.

2. 전망

<가장중요한건 MLCC>

삼화콘덴서의 주가가 앞으로 상승하려면 MLCC시장이 성장함과 동시에 그 안에서 점유율을 잃으면 안됩니다.

전기차 시장이 가장 큰 중국시장에서의 MLCC 예측치 입니다. 연 8%가 넘는 성장이 계속될 것으로 보입니다. 삼화콘덴서의 사업보고서에 의하면 삼화콘덴서의 매출중 수출의 비중은 2018년 68.4% 2019년 67.7%를 차지합니다. 수출비중이 큰 만큼 전세계적인 MLCC 수요의 증가가 삼화콘덴서의 매출을 올릴 것으로 보입니다. 시장이 커질 것은 확실하지만 삼화콘덴서가 이 시장에서 살아남을 수 있는 기술력이 있는지가 미지수인 것이 가장 불안한 부분입니다.

<베터리 커페시터 개발, 미래먹거리>

베터리 커페시터는 기존 전기이중층 커패시터에 리튬이온 이차전지 소재 및 기술을 접목시킨 차세대 에너지 저장장치 입니다. 전기 이중층 커패시터 대비 20배의 용량을 구현할 수 있는 것이 특징입니다. 지금은 주로 태양광 가로등 등에 사용되지만 이를 전기차에 적용하는 것을 검토하고 있습니다. 우선은 전동 킥보드부터 시작해서 오토바이 그리고 자동차까지 도전할 예정입니다.

<역시 바이러스 해소가 중요하다>

| 구분 | 2016 | 2017 | 2018 | 2019 | 2020 1분기 |

| 공장가동율국내(%) | 82.16 | 91.21 | 94.5 | 66.7 | 77.09 |

| 공장가동율국외(%) | 99.04 | 95.62 | 73.3 | 79.2 | 81.31 |

작년 삼화콘덴서의 공장가동율은 MLCC 및 반도체 업종의 불황에 의해 상당히 부진했으며 올해 1분기 초부터는 회복양상을 보여주었습니다. 하지만 바이러스의 영향으로 인해 공장가동율이 기대에 미치지 못하고있습니다. 바이러스가 해소되는 시기에 따라 올해 실적이 결정될 것으로 보입니다.

3. 재무분석

2018년까지 지속적으로 증가하던 매출액은 2019년에 감소하는 모습을 보여주었습니다. 당기순이익은 싸이클에 따라 변동이 큰 편이고 영업현금흐름은 그에 비해서는 좀 더 안정적인 모습을 보여줍니다.

| 구분 | 2015 | 2016 | 2017 | 2018 | 2019 |

| ROE(%) | 5.9 | 11.3 | 25.7 | 63.5 | 21.27 |

| FCFF(억) | 78 | 39 | 176 | 333 | -47 |

ROE도 양호합니다. 2018년도엔 무려 63.5%라는 말도안되는 ROE를 보여주었습니다. 싸이클만 잘 올라탄다면 엄청난 당기순이익과 함께 주가가 오르는 종목입니다.

삼화콘덴서는 콘덴서 제품을 다품종 소량 생산하는 기업입니다. 그만큼 다루는 콘덴서의 종류가 많고 종합콘덴서 회사로써 충분히 매력이 있는 회사입니다. 다양한 제품군뿐만 아니라 High end 부분에 조금 더 비중이 커진다면 더욱 매력적인 회사로 발돋음 할 수 있을 것이며 그만한 역량이 있는 회사라고 판단됩니다. 2020월 5월 19일 기준 5000억 정도의 시가총액도 당기순이익 대비 고평가 되어있지는 않은 것으로 보입니다.

끝까지 읽어주셔서 감사합니다.

'기업분석' 카테고리의 다른 글

| 한솔테크닉스 껍데기를 벗고 성장할 수 있을까 (0) | 2020.06.07 |

|---|---|

| 한국카본 주가 LNG 운반선용 단열판넬사업에 달렸다. (3) | 2020.05.25 |

| 웹케시 주가 경리나라와 함께 상승세 이어갈까 (0) | 2020.05.16 |

| 지누스 주가 그 두번째 이야기 1분기 호실적 기념 (0) | 2020.05.15 |

| 리노공업 주가 오르는데 이유있다. 반도체 검사장비 강자 (0) | 2020.05.14 |

- Total

- Today

- Yesterday

- 지누스 주가

- 에코프로비엠 주가

- 나인테크

- 2차전지

- 언택트

- 저PER

- 포토레지스트

- 에코프로비엠

- DL이앤씨 주가

- 두산퓨얼셀

- 고ROE

- 텔레칩스 주가

- 차량용 반도체

- 양극재

- 삼화콘덴서 주가

- 하나머티리얼즈

- 한양이엔지

- FCFF

- 티에스아이

- DL이앤씨

- 지누스

- 두산퓨얼셀 주가

- 제이아이테크 주가

- 에스앤에스텍 주가

- 저PBR

- MLCC

- 동진쎄미켐 주가

- 나인테크 주가

- 한양이엔지 주가

- 펩리스

| 일 | 월 | 화 | 수 | 목 | 금 | 토 |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 15 | 16 | 17 | 18 | 19 | 20 | 21 |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |