티스토리 뷰

해당글은 해당 기업에 대한 자료조사를 바탕으로 개인적인 의견을 나타낸 글입니다. 최대한 정확한 정보를 전달해 드리기 위해 노력할 것을 약속드리며 투자에 대한 판단은 다른 여러가지 글을 함께 참고하여 신중하게 해주시기 바랍니다.

1. 사업분석

2. 과거 및 전망

3. 재무분석

1. 사업분석

(1) 파워보드(LCD TV 및 가전 부품, 무선충전 부품 등)

TV 및 생활가전용 파워모듈, 스마트폰 무선 충전 모듈, 태양광 베터리 모듈 등으로 구성되어있습니다. 이중 중심이 되는 것은 파워모듈과 무선충전 모듈 사업입니다. TV 시장은 글로벌 경기가 악화됨에 따라 성장이 둔화되었으며 고객사가 해외 생산을 확대하는 통시에 판가 하락압력으로 인해 쉽지 않은 상황입니다. 다만 고품질의 생활가전용 파워제품군을 보유하고 있고 꾸준한 수요가 보장되어 있기 때문에 파워보드 분야는 회사의 안정적인 현금흐름 창출 파이프 역할을 할 것으로 보입니다.

(2)휴대폰(휴대폰 제조 등)

삼성의 제조 EMS로서 2010년 이후 한솔테크닉스의 벨류에 가장 큰 영향을 준 사업분야입니다. EMS는 전자 제품의 주문자 생산방식이라고 생각하면 쉽습니다. 삼성은 애플과는 다르게 제품의 개발부터 제조까지 전 과정을 스스로 하기로 유명하지만 갤럭시 A 라인 등 저가라인은 베트남에 있는 한솔테크닉스의 자회사인 한솔전자베트남을 통해 제조하고 있습니다. 삼성의 핸드폰 성장과 함께 같이 성장해왔으며 앞으로 저가라인의 수요가 중요합니다.

(3)솔라모듈(Cell을 응용한 발전사업부품)

태양광 발전 사업부문 입니다. 2010년부터 공급과잉으로 인해 고생하고 있는 분야이며 개인적으로는 정리해야할 사업분야라고 생각하고 있는 분야입니다. 수익성도 상당히 낮고 보조금에 의지해야하는 상황에서 Global Player들의 규모 확대로 경쟁에서 살아 남기 힘들어 보입니다.

(4) LED 웨이퍼/잉곳(LED 조명/TV용 등 Chip 생산부품)

LED 소재 사업은 성장이 둔화되긴 했지만 그래도 안정적인 수요가 있는 TV시장과 LED 조명시장의 성장에 힘입어 수요가 꾸준히 증가하고 있습니다. 다만 공급과잉으로 인해 LED업계가 전반적인 침체를 겪고 있습니다. LED는 반도체, 베터리와는 달리 기술집약적 특징은 부족하기 때문에 시장독점 및 가격컨트롤은 힘든 분야입니다. 한솔테크닉스는 원가절감 및 수율개선을 통해 이러한 상황을 타개하기 위해 노력중입니다.

2. 과거 및 전망

2010년까지만 해도 한솔테크닉스의 주요 매출은 LCD의 BLU 즉 Back Light Unit에서 발생했었습니다. LCD 산업의 핵심 부품이었던 BLU는 값싼 중국싼 제품에 밀려 이 분야의 매출은 2010년 1조 3000억에서 2015년에는 350억까지 떨어졌습니다. 이 때 한솔은 과감하게 수익이 나지 않는 사업분야를 정리하면서 EMS, LED, 태양광산업 등에 뛰어들었습니다. 그 결과 LED 태양광 산업 진출들에서는 재미를 보지 못했지만 핸드폰 제조업(EMS)이 지금의 매출을 책임져주고 있습니다.

저는 이렇게 과감한 전환을 통해 새로운 수익원을 찾은 DNA를 높게 평가합니다. 주요사업부의 매출이 거의 제로수준으로 떨어지는 상황에서 그러한 위기를 이겨낸 DNA는 기업의 능력을 평가할 때 중요한 요소로 작용합니다.

특히 EMS분야가 기대되는 이유는 앞으로 브라질 인도 등 저가스마트폰을 많이 이용하는 시장의 스마트폰 보급률이 높아질 것으로 기대되기 때문입니다. 한솔테크닉스의 주요 위탁제조 스마트폰은 S, 노트 등 프리미엄 라인보다는 A등 저가형 라인인데 이미 선진국에서는 스마트폰이 포화된 상황이지만 신흥국 시장은 아직 성장의 가능성이 열려있기 때문입니다. 2018년 기준으로 브라질은 60% 그리고 인도는 24%의 스마트폰 보급률을 보이고 있으며 이들나라는 주로 보급형 라인을 사용하고 있기 때문에 이 시장이 성장한다면 한솔테크닉스의 매출도 상승할 수 있을 것으로 보입니다.

파워보드 분야는 안정적인 수입원으로 역할을 하는 것 뿐만 아니라 무선 충전 분야가 이제 시작인 것을 생각해본다면 앞으로의 성장도 기대되는 분야입니다. 연간 무선 전력 송신기 및 수신기의 출하량은 2017년 4억 5000만대에서 2023년 22억대로 증가될 전망이며 2023년에는 전체 스마트 폰의 30%이상이 무선충전을 지원할 것으로 전망하고 있습니다.

3. 재무분석

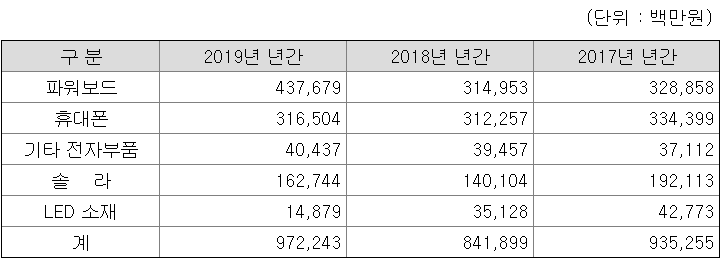

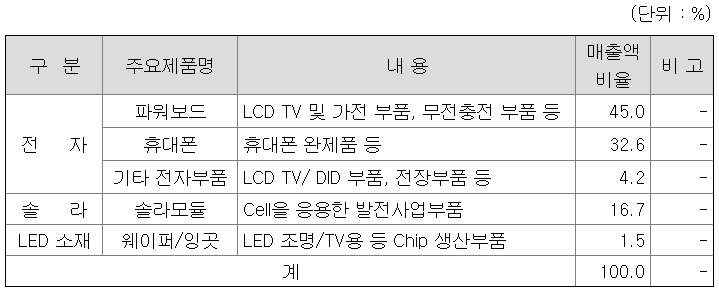

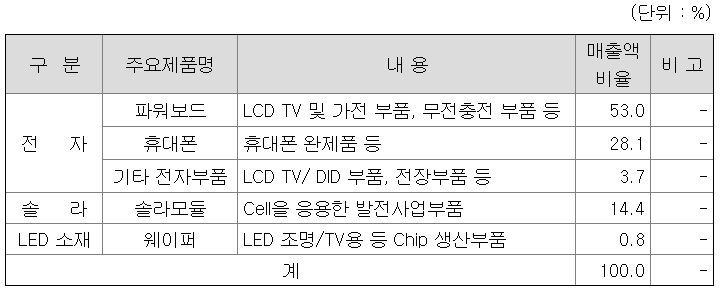

2019년 파워보드부문 실적이 좋게 나오면서 흑자전환을 했으며 2020년 1분기는 이미 작년 전체 순이익인 64억을 안참 넘는 112억의 실적을 보여주었습니다. 1분기만 보더라도 파워보드 부문의 약진이 눈에 띕니다. 매출액 비중도 2019년 45%에서 53%로 증가했습니다. 매출액에 가장 큰 비중을 차지하고 있는 사업분야의 매출액이 늘어난 것이 당기순이익에 큰 영향을 준 것으로 보입니다.

| 구분 | 2016 | 2017 | 2018 | 2019 |

| FCFF(억) | 859 | 347 | 141 | 786 |

에프앤가이드 참고

기업의 잉여현금흐름인 FCFF는 4년 평균 533억입니다. 단순히 이를 영구현금흐으로 놓고 할인률을 10%를 적용해도 기업의 가치는 5330억이 나옵니다. 2020년 6월 5일 종가기준 한솔테크닉스의 시가총액은 2537억으로 상당히 저평가 되어있는 것으로 보입니다. 10%의 할인율도 높게 잡은 것인데 이렇게 계산해도 저평가로 나오니 지금 가격은 충분히 매력적인 가격대로 보입니다.

오늘은 위기극복 유전자를 보여준 한솔테크닉스에 대해 알아보았습니다. 업포텐셜도 있고 가격도 충분히 떨어져있는 것으로 보이므로 충분히 매력적인 종목으로 보입니다.

끝까지 읽어주셔서 감사합니다.

FCFF가 궁금하신 분들은 아래 클립을 클릭해주세요

FCFF의 의미와 투자에서의 활용

기업의 가치를 평가하는데 있어 FCFF는 중요한 의미를 가집니다. 일반적으로 NI 즉 순이익이 큰 기업이 좋다고 생각할수도 있지만 순이익만 크다고 좋은 기업이 될 수는 없습니다. 오늘은 왜 FCFF(F

iamoki.tistory.com

'기업분석' 카테고리의 다른 글

| 에스텍파마 주가 대체육 소비증가와 함께 상승할까 (0) | 2020.07.05 |

|---|---|

| 티에스이 주가 검사장비 수요량에 힘입어 계속 갈까 (0) | 2020.06.26 |

| 한국카본 주가 LNG 운반선용 단열판넬사업에 달렸다. (3) | 2020.05.25 |

| 삼화콘덴서 주가 행방 전장 MLCC에 달렸다. (0) | 2020.05.19 |

| 웹케시 주가 경리나라와 함께 상승세 이어갈까 (0) | 2020.05.16 |

- Total

- Today

- Yesterday

- 차량용 반도체

- 동진쎄미켐 주가

- 제이아이테크 주가

- 지누스

- 나인테크 주가

- FCFF

- 에코프로비엠

- 포토레지스트

- DL이앤씨 주가

- 하나머티리얼즈

- 두산퓨얼셀 주가

- 나인테크

- 고ROE

- 한양이엔지

- MLCC

- 펩리스

- 한양이엔지 주가

- 티에스아이

- 언택트

- 삼화콘덴서 주가

- 지누스 주가

- 두산퓨얼셀

- 양극재

- 저PBR

- 2차전지

- 저PER

- DL이앤씨

- 에스앤에스텍 주가

- 에코프로비엠 주가

- 텔레칩스 주가

| 일 | 월 | 화 | 수 | 목 | 금 | 토 |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 15 | 16 | 17 | 18 | 19 | 20 | 21 |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |